Financieringsuitdaging

Als kredietverstrekker balanceert u voortdurend op een dunne koord. Enerzijds wilt u aan klantenbinding doen: een klant die dankzij uw krediet zijn of haar project kan verwezenlijken, is een tevreden klant. Tevreden klanten dragen op hun beurt weer bij tot de groei en het imago van uw kredietinstelling. Anderzijds moet u streng waken over de garanties die het onderpand biedt. Wanneer uw kredietnemer die garanties levert door middel van een voorraad, dan wordt het extra uitdagend. Op dergelijke strategische momenten kan u als kredietverstrekker op Finventory rekenen.

De diensten voor de kredietverstrekker

Gegevensverwerking

Finventory biedt een technologisch platform aan dat gegevens automatisch verwerkt. Het platform kan koppelen met verschillende databronnen zoals ERP- en warehousemanagementsystemen (WMS). De gegevens kunnen volledig automatisch op dagbasis ingeladen worden, zonder handmatige handelingen.

Borrowing base

Het platform van Finventory berekent de meest accurate borrowing base. Dat gebeurt onder meer op basis van een gedifferentieerde bevoorschotting en met de uitsluiting van niet-financierbare producten.

Risicoanalyse

Finventory reikt de tools aan die u nodig heeft om een doorgedreven risicoanalyse te maken. Het gaat onder meer om de configureerbare key risk indicatoren en de monitoring van convenanten.

Hoe werkt Finventory?

Finventory heeft slechts één doel voor ogen: een win-winsituatie creëren voor kredietverstrekkers en kredietnemers op basis van onderbouwde analyses. Finventory hecht bovendien belang aan een uiterst transparante manier van werken. Beide partijen hebben steeds toegang tot identiek dezelfde data.

Finventory werkt in vier fases.

Data-extractie

“Data is king”. Gegevens over de voorraad zijn een eerste essentiële stap om aan de slag te gaan. Finventory hanteert een gestructureerde database en verwerkt voorraadgegevens uit ERP-systemen en systemen voor warehousemanagement. Finventory aanvaardt verschillende types bestanden en soorten gegevens. Het gebruiksvriendelijke platform heeft bovendien een minimale impact op de IT-infrastructuur van de kredietnemer.

Informatieverwerking

Gegevens zijn maar zo waardevol als de informatie die ze bieden. Finventory vertaalt de gegevens in klant- en voorraadspecifieke informatie. Enkele voorbeelden van risicofactoren zijn de bederfelijkheid, de seizoenseffecten, de omzetvoorspellingen, de verkoopmarges en de onbetaalde producten. Dankzij dergelijke informatiestructuren kan u als kredietverstrekker of als kredietnemer waardevolle en relevante analyses maken.

Berekening Borrowing Base

Het platform van Finventory berekent de borrowing base. Het houdt hierbij rekening met de risico’s en de variabele percentages, kortom, alle parameters die voorvloeien uit de kredietovereenkomst. Denk maar aan het eigendomsvoorbehoud en de uitsluiting van niet-financierbare producten.

Analyse & Monitoring

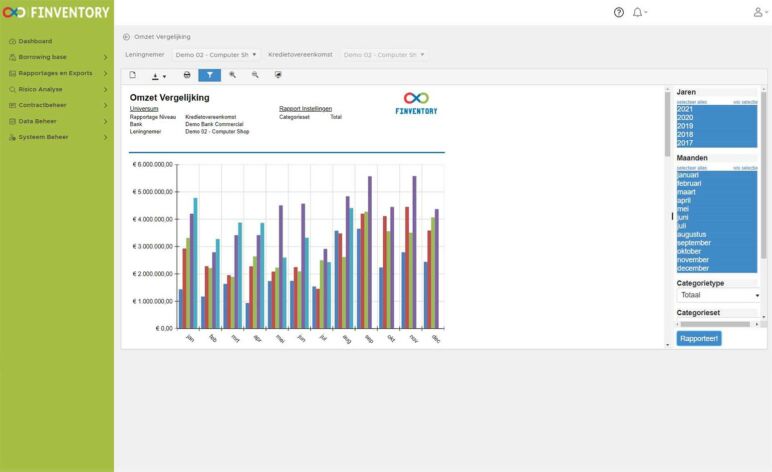

Finventory biedt een analyse- en monitoringtool voor zowel de kredietverstrekker als de kredietnemer. Als gebruiker kan u alle specifieke risicofactoren, productcategorieën en relevante details analyseren, zowel op één bepaald moment als over een bepaalde periode. Als kredietverstrekker kan u de kredietnemers in uw portefeuille met elkaar vergelijken. Het doel? Het kredietrisico en het onderpand monitoren op een uniforme manier.

Voor wie is het platform bedoeld?

Het platform wil een dialoog tussen kredietverstrekker en kredietnemer tot stand te brengen. Beide partijen krijgen toegang tot dezelfde informatie en analysemogelijkheden. Meestal worden kredietnemers door de kredietverstrekker aan Finventory aangedragen en betaalt de kredietverstrekker Finventory. Het kan zijn dat de kredietverstrekker een deel van de kosten aan de kredietnemer doorrekent.

Hoe verzamelt Finventory de benodigde informatie?

Het uploaden van informatie over bedrijven op het Finventory platform gebeurt volledig geautomatiseerd. Finventory maakt beveiligde koppelingen met de systemen van de kredietnemer (bijvoorbeeld een boekhoud- of ERP systeem of een zogenaamd warehouse managementsysteem). Hierdoor kan Finventory met de kredietnemer en kredietverstrekker op afgesproken tijdstippen automatisch de benodigde gegevens in het Finventory platform importeren en het leningbedrag voor de betreffende dag automatisch uitrekenen. Kredietnemer en -gever kunnen daarnaast allerlei analyses doen op basis van de geïmporteerde gegevens. De kredietnemer behoudt op elk moment controle over de data. Hij kan controleren welke data wanneer zijn opgehaald uit zijn systemen en kan ook op elk moment de toestemming intrekken om data uit de bedrijfssystemen te importeren.

Hoe verloopt de onboarding van een nieuw bedrijf?

De onboarding verloopt meestal in vijf stappen. Vaak wordt de kredietnemer aangebracht door de kredietgever bij Finventory. De volgende vijf stappen zorgen er dan voor dat de kredietnemer wordt aangesloten op ons platform:

1.

Finventory organiseert een intake meeting met de kredietnemer. In deze meeting krijgt Finventory inzicht in de bedrijfsprocessen van de kredietnemer en worden de contactpersonen alsook de gewenste tijdslijnen bepaald. Finventory geeft ook inzicht in de maatregelen die we nemen om de informatie te beschermen.

2.

Vervolgens wordt de technische verbinding met de systemen van de kredietnemer gelegd. Finventory heeft meerdere methodes om met de bedrijfssystemen van kredietnemers te “praten”. Het hangt van het type systeem af welke methode het beste past.

3.

Wanneer de verbinding tot stand is gekomen, dan gaat Finventory de datastromen inregelen zodat de juiste informatie wordt ingeladen. We laden de ruwe data in en analyseren deze. Vervolgens maken we de gegevens van de kredietnemer zichtbaar op ons platform voor de kredietnemer.

4.

De kredietnemer controleert of de data van het bedrijf correct wordt weergegeven. Pas als de kredietnemer haar goedkeuring hiervoor verleent, krijgt de kredietgever toegang tot deze gegevens. De kredietnemer behoudt ook hier steeds alle controle over de eigen gegevens.

5.

De informatie wordt vrijgegeven aan de kredietgever. De kredietgever configureert samen met Finventory de kredietovereenkomst op het platform en het proces is voltooid.

Bij al deze stappen zorgt Finventory ervoor dat de IT-impact op de systemen van de kredietnemer minimaal blijft. Wel zal tijdens het proces van onboarding interactie plaatsvinden tussen een IT-deskundige en een financieel expert van de kredietnemer en Finventory.

Hoe beveiligt Finventory zo’n grote hoeveelheden confidentiële data?

Finventory hanteert vergelijkbare veiligheidsnormen die ook aan banken worden opgelegd:

• Security by design: belangrijke architectuurwijzigingen of veranderingen van de software worden vooraf voorgelegd aan een externe IT-beveiligingsexpert. Op die manier waarborgt Finventory dat het ontwerp al voldoet aan de veiligheidseisen.

• Codescanning: elke nieuwe versie van de software wordt vooraf met behulp van een externe tool gescand op IT beveiligingsrisico’s. Op deze manier worden kwetsbaarheden in de programmeercode al gedetecteerd tijdens het ontwikkelingsproces en niet pas tijdens het gebruik.

• Awareness: Een bedrijf is pas veilig als haar medewerkers zich bewust zijn van de risico’s. Ons team is opgeleid om die risico’s te begrijpen. Zo organiseerden we bijvoorbeeld een hackersworkshop om zelf te ervaren hoe men kan inbreken in systemen.

• IT security assesment: we laten een externe partij een penetratietest (hackerstest) uitvoeren waarbij de tester probeert in te breken in onze systemen. Deze partij krijgt volledige toegang tot de programmeercode.

• Goede processen die voldoen aan de internationale standaarden: Finventory heeft haar processen uitgebreid gedocumenteerd. De processen voldoen aan internationale standaarden en zijn ook volgens internationale normen gecertificeerd (ISO 27001)

Welke gegevens worden op het platform opgenomen?

De gegevens van een kredietnemer die Finventory op het platform importeert hangen voor een deel af van het bedrijfsproces van de kredietnemer. Zo zullen data rond bederfelijkheid een rol spelen bij een bedrijf in de voedingssector maar niet bij een metaalbedrijf. Het Finventory platform ondersteunt onder meer de volgende gegevens: aantallen en waarde van producten per locatie, productkenmerken, ouderdom van de voorraad, omloopsnelheid en omzet van de voorraad en bederfelijkheid. De kredietnemer en kredietgever krijgen op het platform de mogelijkheid om al deze gegevens te analyseren op een specifieke dag (u krijgt dan een foto van de voorraad) of over een hele periode (u krijgt dan een film die het verloop van de voorraad over een gekozen periode analyseert). Transparantie is erg belangrijk voor Finventory en alle partijen krijgen dezelfde toegang tot de informatie en de analyses.

Hoe verzamelt Finventory de benodigde informatie?

Het uploaden van informatie over bedrijven op het Finventory platform gebeurt volledig geautomatiseerd. Finventory maakt beveiligde koppelingen met de systemen van de kredietnemer (bijvoorbeeld een boekhoud- of ERP systeem of een zogenaamd warehouse managementsysteem). Hierdoor kan Finventory met de kredietnemer en kredietverstrekker op afgesproken tijdstippen automatisch de benodigde gegevens in het Finventory platform importeren en het leningbedrag voor de betreffende dag automatisch uitrekenen. Kredietnemer en -gever kunnen daarnaast allerlei analyses doen op basis van de geïmporteerde gegevens. De kredietnemer behoudt op elk moment controle over de data. Hij kan controleren welke data wanneer zijn opgehaald uit zijn systemen en kan ook op elk moment de toestemming intrekken om data uit de bedrijfssystemen te importeren.

Hoe beveiligt Finventory zo’n grote hoeveelheden confidentiële data?

Finventory hanteert vergelijkbare veiligheidsnormen die ook aan banken worden opgelegd:

• Security by design: belangrijke architectuurwijzigingen of veranderingen van de software worden vooraf voorgelegd aan een externe IT-beveiligingsexpert. Op die manier waarborgt Finventory dat het ontwerp al voldoet aan de veiligheidseisen.

• Codescanning: elke nieuwe versie van de software wordt vooraf met behulp van een externe tool gescand op IT beveiligingsrisico’s. Op deze manier worden kwetsbaarheden in de programmeercode al gedetecteerd tijdens het ontwikkelingsproces en niet pas tijdens het gebruik.

• Awareness: Een bedrijf is pas veilig als haar medewerkers zich bewust zijn van de risico’s. Ons team is opgeleid om die risico’s te begrijpen. Zo organiseerden we bijvoorbeeld een hackersworkshop om zelf te ervaren hoe men kan inbreken in systemen.

• IT security assesment: we laten een externe partij een penetratietest (hackerstest) uitvoeren waarbij de tester probeert in te breken in onze systemen. Deze partij krijgt volledige toegang tot de programmeercode.

• Goede processen die voldoen aan de internationale standaarden: Finventory heeft haar processen uitgebreid gedocumenteerd. De processen voldoen aan internationale standaarden en zijn ook volgens internationale normen gecertificeerd (ISO 27001)

Welke gegevens worden op het platform opgenomen?

De gegevens van een kredietnemer die Finventory op het platform importeert hangen voor een deel af van het bedrijfsproces van de kredietnemer. Zo zullen data rond bederfelijkheid een rol spelen bij een bedrijf in de voedingssector maar niet bij een metaalbedrijf. Het Finventory platform ondersteunt onder meer de volgende gegevens: aantallen en waarde van producten per locatie, productkenmerken, ouderdom van de voorraad, omloopsnelheid en omzet van de voorraad en bederfelijkheid. De kredietnemer en kredietgever krijgen op het platform de mogelijkheid om al deze gegevens te analyseren op een specifieke dag (u krijgt dan een foto van de voorraad) of over een hele periode (u krijgt dan een film die het verloop van de voorraad over een gekozen periode analyseert). Transparantie is erg belangrijk voor Finventory en alle partijen krijgen dezelfde toegang tot de informatie en de analyses.

Hoe verloopt de onboarding van een nieuw bedrijf?

De onboarding verloopt meestal in vijf stappen. Vaak wordt de kredietnemer aangebracht door de kredietgever bij Finventory. De volgende vijf stappen zorgen er dan voor dat de kredietnemer wordt aangesloten op ons platform:

1.

Finventory organiseert een intake meeting met de kredietnemer. In deze meeting krijgt Finventory inzicht in de bedrijfsprocessen van de kredietnemer en worden de contactpersonen alsook de gewenste tijdslijnen bepaald. Finventory geeft ook inzicht in de maatregelen die we nemen om de informatie te beschermen.

2.

Vervolgens wordt de technische verbinding met de systemen van de kredietnemer gelegd. Finventory heeft meerdere methodes om met de bedrijfssystemen van kredietnemers te “praten”. Het hangt van het type systeem af welke methode het beste past.

3.

Wanneer de verbinding tot stand is gekomen, dan gaat Finventory de datastromen inregelen zodat de juiste informatie wordt ingeladen. We laden de ruwe data in en analyseren deze. Vervolgens maken we de gegevens van de kredietnemer zichtbaar op ons platform voor de kredietnemer.

4.

De kredietnemer controleert of de data van het bedrijf correct wordt weergegeven. Pas als de kredietnemer haar goedkeuring hiervoor verleent, krijgt de kredietgever toegang tot deze gegevens. De kredietnemer behoudt ook hier steeds alle controle over de eigen gegevens.

5.

De informatie wordt vrijgegeven aan de kredietgever. De kredietgever configureert samen met Finventory de kredietovereenkomst op het platform en het proces is voltooid.

Bij al deze stappen zorgt Finventory ervoor dat de IT-impact op de systemen van de kredietnemer minimaal blijft. Wel zal tijdens het proces van onboarding interactie plaatsvinden tussen een IT-deskundige en een financieel expert van de kredietnemer en Finventory.

Wilt u eindelijk de voorraadfinancieringspuzzel oplossen? Neem dan contact met ons op voor een demo en open gesprek!

Komt u als kredietverstrekker wel eens in aanraking met voorraden als onderpand? Of heeft u bijkomende vragen over de werking en de veiligheid van het Finventory platform?